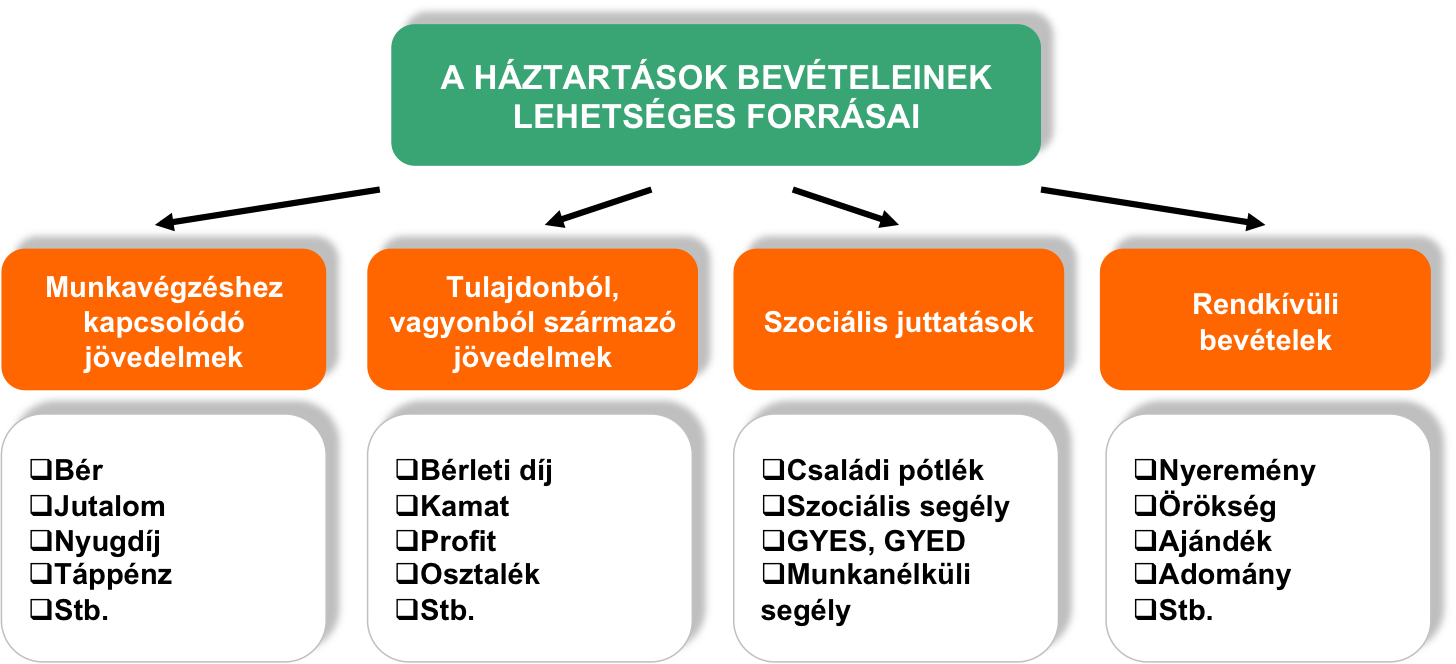

Rögtön eszünkbe juthat, hogy szüleink fizetést hoznak haza, a gyerekek után családi pótlékhoz jut a család. Esetleg kamatot, bérleti díjat is kaphatunk. A nagyszülők havonta várják a nyugdíjat, az egyik szomszéd a polgármesteri hivataltól rendszeres segélyben részesül.

Egy adott időszak alatt a háztartások különféle formában és jogcímen juthatnak bevételhez. Ezeket összességében jövedelemnek nevezzük.

Egy háztartás bevételeinek döntő része általában a munkából származó jövedelem. Ez azt jelenti, hogy a lakosság jelentős része alkalmazottként, a munkapiacon munkavégző képességét „értékesítve” keresi meg jövedelmének meghatározó részét. Általában vagy a ledolgozott idővel, vagy a teljesítménnyel arányosan, illetve a kettő valamilyen kombinációja révén jutnak munkabérhez.

A bér nagysága egyéb tényezőktől is függ. Ilyen lehet például a végzett munka bonyolultsága, keresettsége, a szakképzettség, gyakorlottság, szerzett tapasztalat stb.

Háztartási bevételeink azonban származhatnak a vagyonunkból is, azaz abból, hogy javakat („eszközöket”) birtokolunk. Például, ha pénzzel, házzal, lakással, autóval, nyaralóval, banki megtakarítással, kötvénnyel vagy részvénnyel rendelkezünk, akkor mindezek a jövedelmünk, és így bevételünk forrásai is lehetnek: a pénz kölcsönadása kamatot hozhat, a ház, a lakás bérbeadása bérleti díjat eredményezhet, a kötvény után szintén kamatjövedelem jár, a részvény osztalékot és/vagy árfolyamnyereséget hozhat.

A vagyonból származó jövedelmünket részben a pénzügyi piac közvetítésével realizálhatjuk, hiszen itt történik a tőketényezők el-, illetve bérbeadása.

A társadalmi juttatásokat a közgazdaságtan összefoglalóan transzfereknek nevezi, mert az állam közvetlen ellenszolgáltatás nélkül juttatja ezeket bizonyos háztartásoknak előre meghatározott elvek szerint. A háztartások tehát bevételhez juthatnak az állam „közreműködésével” is. A társadalmi juttatások (transzferek) odaítélésének egyik fontos szempontja a méltányosság, ami azt jelenti, hogy a kormányzat ezen kiadásait azok megsegítésére használja fel, akik bajba jutottak, vagy hátrányos helyzetbe kerültek a társadalom többi tagjával szemben, pl. munkanélküliek.

Itt kell megjegyeznünk, hogy a tőkének van egy sajátos „válfaja”, ez pedig az úgynevezett humántőke. A humántőke alatt az emberek jövedelemtermelő képességét értjük, ami sok mindentől függ, és rendkívül összetett adottságként értelmezhető. Biztos azonban, hogy egy személy „gazdasági értékét” nagymértékben befolyásolja az oktatásban, képzésben eltöltött idő, az ott szerzett képesség, ismeret és tudáshalmaz, illetve a későbbiekben, a munkában szerzett tapasztalat is. A tanulással eltöltött idő - nem véletlenül - egyre inkább kitolódik, és a munka melletti folyamatos tanulásnak, a továbbképzéseknek, illetve az önképzésnek is egyre nagyobb a szerepe. A tanulásba fektetett idő és pénz ideális esetben idővel megtérül, sőt hasznot hoz! Ennyiben tehát az önmagunk, vagy családtagjaink képzésére fordított összeg is egyfajta befektetésnek minősíthető, melynek hozama későbbi magasabb fizetésünkben jelentkezhet.

A háztartások - a többi gazdasági szereplőhöz hasonlóan – nap, mint nap azzal az alapvető gazdasági problémával találják szemben magukat, hogy bevételeik korlátozottak, ezért csak korlátozott mennyiségű terméket, szolgáltatást tudnak megvásárolni. Ezért különösen nagy jelentősége van a tudatos fogyasztói magatartásnak.

Ha a bevételekből és kiadásokból el akarjuk készíteni a család költségvetését, akkor tudnunk kell azt is, hogy a jövedelem egyes elemei különböző időpontokban és eltérő rendszerességgel folyhatnak be a családi „kasszánkba”. Havonta érkezik például a munkabér, a nyugdíj, a családi pótlék, ezzel szemben például jutalomhoz, örökséghez és más bevételi elemekhez esetlegesen, rendszertelenül juthatunk csak. A havi adatok pontosak lehetnek, hiszen kevés váratlan, bizonytalan esemény zavarhatja meg azokat, de ha hosszabb időszakra tervezünk, akkor nagyobb a bizonytalanság. Ez egyszerre bővíti a lehetőségeinket, ugyanakkor kockázatot, bizonytalanságot is hordoz, amit figyelembe kell vennünk kiadásaink tervezésekor.

Érdemes tehát jövedelmeinket éves szinten is összegezni, mert csak így lesz lehetőségünk arra, hogy érdemben összehasonlíthassuk az egyes időszakokban szerzett bevételeinket. Ez pedig segíthet a helyes kiadási döntések meghozatalában.